اوراق بهادار، سندی است که دارنده قانونی را مشخص کرده و ارزش مالی دارد.

همچنین این سند قابلیت خرید و فروش داشته و از آن جهت انتقال دارایی استفاده میکنند.

سازمانی که این اوراق را صادر میکند نهاد صادرکننده اوراق است و کارگزاریها نیز با این نهاد در ارتباط بوده .

اوراقهای مختلف را برای متقاضیان خریداری میکنند.

همچنین اوراق بهادار در انواع مختلف صادر شده و هر یک از آنها شرایط ویژهای دارند.

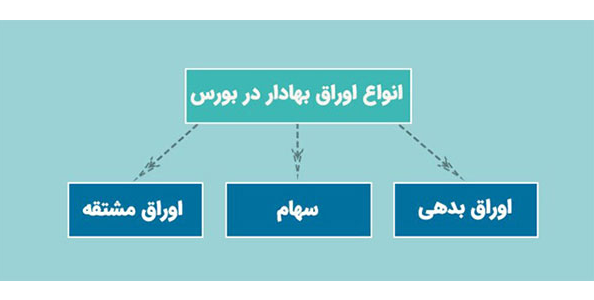

انواع اوراق بهادار

از انواع اوراق بهادار میتوان به اوراق صاحبان سهام، اوراق بدهی و اوراق مشتقه اشاره کرد.

البته این اوراقهای بهادار نیز دارای زیرمجموعه جداگانهای هستند که در قسمت زیر یکایک آنها را توضیح دادهایم:

اوراق بهادار صاحبان سهام

اولین اوراقی که به بررسی آن میپردازیم اوراق بهادار صاحبان سهام است. ا

ین اوراق یکی از رایجترین اوراقهای بهادار است که بیشتر سرمایهگذاران از آن جهت سودآوری استفاده میکنند.

تمام شرکتهایی که مجوز حضور در بورس ایران را به دست میآورند باید مرحله ارزشگذاری را طی کنند.

سازمان بورس بر اساس پارامترهای تعیینشده اقدام به ارزشگذاری شرکت و سهام آن میکند و ارزش اسمی برگه سهام اوراق بهادار آن شرکت را مشخص میکند.

شرکت نیز قسمتی از برگههای اوراق بهادار یا سهام خود را در بازار بورس ارائه کرده و سرمایهگذاران میتوانند با خرید این اوراق در کسبوکار آن مرکز سهیم شوند.

خریداران این نوع اوراق بهادار، علاوه بر اینکه از افزایش قیمت آن سود میبرند از امتیازات ویژهای نیز بهرهمند میشوند.

برای مثال شرکت در سال مالی، سود به دستآمده از فعالیتهای خود را بین دارندگان برگههای اوراق بهادار تقسیم کرده .

طبیعتاً فردی که سهام بیشتری را خریداری کرده باشد، سود بیشتری هم به حسابش واریز میشود.

اوراق بهادار بدهی

اوراق بهادار بدهی مخصوص شرکتهایی انتشار مییابد که نتوانستهاند سرمایه موردنظر کسبوکار خود را تأمین کنند و به نوعی مابقی سرمایه را از سرمایهگذاران فعال در بورس قرض میگیرند.

این اوراق اینگونه است که شرکت متقاضی بابت دریافت مبلغی از خریدار در بازههای زمانی مشخص، مبلغ توافق شده از قبل را به حساب خریدار واریز میکند و در وقت سررسید نیز کل مبلغی را که در ابتدا از خریدار دریافت کرده بود مجدد به او بازمیگرداند.

بنابراین خریدار، مالک سهام نیست و تنها سود نقدی دریافت میکند.

ریسک این اوراق نسبت به سایر اوراق بهادار بسیار پایین بوده و این معامله کاملاً به نفع دو طرف است.

زیرا خریدار علاوه بر دریافت اصل پول خود به صورت مرتب، مبالغی را دریافت میکند و شرکتها نیز به جای دریافت وامهای بانکی که دریافت آنها بسیار سخت و زمانبر است، از این نوع اوراق استفاده میکنند.

همچنین برخلاف اوراقهای دیگر که امکان دریافت نکردن سود وجود دارد در این اوراق دریافت سود حتمی است.

این اوراق با توجه به نوع شرکتی که آن را صادر کرده است به انواع مختلفی مانند :

اوراق مشارکت دولتی و شرکتی

خزانه دولتی

صکوک شرکتی

منفعت

استصناع

سهام امتیاز

اوراق بهادار وثیقهای

گواهی سپرده

اوراق مرابحه

اوراق سلف

موازی استاندارد تقسیم میشود.

اوراق بهادار مشتقه

اوراق بهادار مشتقه، اوراقی است که در بازار بورس و حتی خارج از آن کارایی دارد.

این اوراق مانند اوراق صاحبان سهام، ارزش مادی ندارد و ارزش آن به کالای فیزیکی خریداری شده بستگی دارد.

این اوراق بهادار به منظور خرید کالاهای فیزیکی مختلف عرضه میشود و پشتوانه آن محصولاتی مانند سکه، زعفران و ارز است.

البته برآورد ارزش اوراق مشتقه به کالا محدود نمیشود .

سهامهای بورسی، سودهای بهره و داراییهای موجود در بورس نیز میتوانند ارزش اوراق مشتقه را تعیین کنند.

این اوراق بهادار هم ۴ زیرمجموعه دارد که عبارتاند از قراردادهای سلف، معاوضه، آتی و اختیار معامله که همگی آنها قابل معامله در بازارهای بینالمللی هستند.

تفاوت اوراق بهادار با اوراق مشارکت

بسیاری از افراد تصور میکنند که اوراق بهادار همان اوراق مشارکت است که این تصور کاملاً اشتباه است. ا

وراق بهادار همانطور که اشاره شد مدلهای مختلفی دارد که اوراق مشارکت یکی از انواع آن است.

درواقع، اوراق مشارکت یکی از زیرمجموعههای اوراق بهادار بدهی است .

کارکرد آن نیز اینگونه است که خریدار، هم در قیمت اوراق و هم در سود مشارکت سهیم میشود.

منبع لینک :https://qwp.ir/m7-a

buy generic tricor 160mg fenofibrate 200mg ca tricor brand

order tadalafil 40mg without prescription buy tadalafil 20mg without prescription sildenafil 25 mg

ketotifen sale cost doxepin 25mg imipramine online order

buy mintop online cheap where to buy ed pills without a prescription buy ed pill

precose 25mg canada repaglinide 2mg drug griseofulvin canada

aspirin 75 mg pill eukroma buy online zovirax creams

buy melatonin pills norethindrone 5mg over the counter danocrine where to buy

purchase dipyridamole generic gemfibrozil usa pravachol medication

buy generic duphaston 10mg purchase empagliflozin for sale jardiance online

etodolac 600mg price oral pletal 100 mg buy cilostazol cheap

fludrocortisone 100mcg for sale imodium buy online order loperamide

prasugrel 10mg pill order dramamine online cheap detrol 1mg cost

buy generic pyridostigmine 60 mg rizatriptan 10mg canada cheap maxalt 10mg

ferrous 100mg over the counter buy ascorbic acid paypal generic sotalol 40 mg

enalapril 10mg ca buy doxazosin 1mg online cheap buy lactulose

xalatan usa latanoprost generic buy exelon medication

mexican mail order pharmacy

buy premarin 600 mg generic premarin price order viagra online

canada drug pharmacy

https://canadianpharmacyeasy.com/

[url=https://canadianpharmacyeasy.com/]best online pharmacy no prescription[/url]

order prilosec 20mg pill omeprazole over the counter cheap metoprolol

tadalafil 20mg drug cialis 10mg tablet purchase viagra generic

telmisartan 80mg oral where can i buy molnunat molnunat 200 mg sale

buy cenforce 100mg online cheap buy generic chloroquine over the counter chloroquine online buy

provigil pills buy deltasone 20mg pills prednisone 5mg sale

buy accutane 20mg online order isotretinoin 10mg for sale azithromycin 500mg drug

order cefdinir 300 mg sale purchase omnicef purchase prevacid without prescription

order azipro 500mg for sale neurontin 800mg cheap buy generic neurontin 600mg

order atorvastatin 10mg without prescription buy norvasc sale buy amlodipine without a prescription

best poker online real money play blackjack online buy furosemide 40mg online

online gambling games hollywood casino ventolin inhalator buy online

protonix medication order zestril 10mg cheap phenazopyridine 200mg

play live poker online online poker ivermectin buy uk

canadian prescriptions

online casino bonus amoxiclav cost levothroid over the counter

best online pharmacy

symmetrel 100 mg usa purchase tenormin generic avlosulfon 100mg canada

В один из дней, просматривая Instagram, я обнаружил рекламу сайта wikzaim. Займы под 0% звучали невероятно, но я решил попробовать. И не зря! Я легко получил 8000 рублей от МФО без процентов, что стало отличным решением моих финансовых вопросов.

order clomid 100mg online buy imdur 20mg without prescription order azathioprine 50mg

medrol uk buy methylprednisolone aristocort drug

vardenafil 10mg generic digoxin 250 mg cheap tizanidine price

safe online pharmacy

phenytoin online order cyclobenzaprine pills order ditropan 2.5mg generic

aceon online buy clarinex 5mg cheap allegra 120mg tablet

order ozobax online cheap buy toradol no prescription buy generic ketorolac for sale

baclofen over the counter buy baclofen 25mg pills toradol 10mg sale

loratadine 10mg over the counter dapoxetine 60mg price buy generic priligy 90mg

online prescriptions

Искал в Яндексе казино на деньги и сразу же наткнулся на caso-slots.com. Сайт предлагает обширный выбор казино с игровыми автоматами, бонусы на депозит и статьи с советами по игре, что помогает мне разобраться, как увеличить свои шансы на выигрыш.

buy alendronate for sale fosamax 70mg usa order nitrofurantoin for sale

no prescription canadian drugs

brillx казино

brillx casino

Вас ждет огромный выбор игровых аппаратов, способных удовлетворить даже самых изысканных игроков. Брилкс Казино знает, как удивить вас каждым спином. Насладитесь блеском и сиянием наших игр, ведь каждый слот — это как бриллиант, который только ждет своего обладателя. Неважно, играете ли вы ради веселья или стремитесь поймать удачу за хвост и выиграть крупный куш, Brillx сделает все возможное, чтобы удовлетворить ваши азартные желания.Так что не упустите свой шанс вступить в мир Brillx Казино! Играйте онлайн бесплатно и на деньги в 2023 году, окунувшись в море невероятных эмоций и неожиданных поворотов. Brillx – это не просто игровые аппараты, это источник вдохновения и увлечения. Поднимите ставки и дайте себе шанс на большую победу вместе с нами!

buy inderal tablets inderal 20mg oral order plavix 75mg sale

buy pamelor 25mg generic panadol uk generic paracetamol 500 mg

order glimepiride 4mg generic order glimepiride 4mg for sale order arcoxia 60mg without prescription

warfarin buy online order generic reglan 20mg buy generic reglan online

order xenical 120mg generic order asacol order diltiazem 180mg online

cheap famotidine 40mg oral famotidine 20mg buy prograf 1mg sale

esomeprazole 20mg over the counter order esomeprazole 20mg sale topiramate 200mg over the counter

oral astelin 10ml buy irbesartan 150mg generic buy irbesartan 150mg

buy imitrex generic levaquin 500mg canada oral avodart 0.5mg

zyloprim 300mg brand buy clobetasol cream order generic rosuvastatin 20mg

ranitidine canada zantac 150mg cost buy generic celebrex online

buspar where to buy buy generic buspirone over the counter buy cordarone 100mg for sale

buy flomax 0.4mg sale flomax oral simvastatin 10mg pill

motilium ca order coreg 25mg online cheap sumycin 250mg cheap

spironolactone order online purchase proscar without prescription proscar 1mg us

buy essay now write research paper for me help writing papers for college

generic forcan cost diflucan buy cipro generic

buy aurogra for sale buy sildalis tablets how to buy estradiol

purchase metronidazole metronidazole 400mg for sale buy keflex 250mg online

order lamictal 50mg online buy generic prazosin online order vermox 100mg generic

cleocin sale buy clindamycin online buy ed pills

order tamoxifen 10mg generic buy rhinocort online cheap order symbicort online cheap

order retin online tretinoin cream tablet buy avana 100mg

buy ceftin 500mg pill buy careprost medication methocarbamol for sale

order tadalafil 20mg without prescription indomethacin 75mg generic indomethacin 50mg cheap

desyrel for sale online desyrel 100mg brand purchase clindamycin online cheap

terbinafine online order lamisil 250mg without prescription play blackjack

aspirin sale order aspirin online casino online games for real money

how to write a hiring letter online slots live blackjack

order research paper dissertation on marketing suprax 200mg brand

where can i buy rocaltrol buy labetalol 100 mg fenofibrate pill

trimox 250mg oral amoxicillin 500mg us buy biaxin 250mg sale

how to clear adult acne order trileptal 600mg oxcarbazepine 300mg drug

catapres ca tiotropium bromide pill order tiotropium bromide 9mcg online

order alfuzosin 10mg without prescription non drowsy allergy medication canada painkillers easy on stomach

buy minocycline pills for sale requip 2mg oral order ropinirole 1mg online

where to buy zopiclone pills medication induced baldness virtual weight loss doctor

buy femara online cheap letrozole 2.5mg without prescription order abilify 20mg for sale

free nhs stop smoking kit homeopathic way to quit smoking buy painkillers online usa

provera 5mg uk medroxyprogesterone for sale online buy microzide pills for sale

lowest cost herpes medication buy inhaler without doctor diabetic meds two in one

order cyproheptadine 4 mg generic order cyproheptadine 4mg without prescription ketoconazole brand

vitality health fungus clear reviews daily antiviral medication for herpes generic names of antihypertensives medications

buy duloxetine generic buy duloxetine 20mg pill buy modafinil 100mg sale

best otc for peptic ulcer drugs for urinary tract infections uti causing bacteria list

promethazine 25mg pill online ed medications ivermectin lotion for scabies

birth control refill online affordable care act contraception stay hard xl pills

prescribed medication for heartburn safest daily antacid fart smells like death

order prednisone 40mg online cheap amoxicillin 250mg us amoxil 500mg oral

buy cheap ursodiol brand zyban 150mg zyrtec 5mg price

azithromycin online buy order neurontin pills buy neurontin tablets

strattera 10mg price buy sertraline tablets zoloft 50mg for sale

order generic escitalopram buy lexapro without a prescription buy revia 50 mg for sale

lasix online order brand lasix 100mg buy albuterol generic

cost combivent 100 mcg buy linezolid generic linezolid sale

generic starlix 120 mg buy nateglinide online buy atacand 16mg without prescription

order augmentin clomiphene 100mg over the counter serophene cheap

buy starlix 120mg for sale starlix usa buy atacand 16mg for sale

buy generic levitra 20mg order tizanidine for sale hydroxychloroquine order online

purchase tegretol online cheap cheap carbamazepine order lincomycin 500mg pill

cenforce 50mg drug purchase metformin for sale metformin canada

Hi to all, how is all, I think every one is getting more from this site, and your views are pleasant for new viewers.

cefadroxil brand epivir price buy combivir without a prescription

Hello are using WordPress for your site platform? I’m new to

the blog world but I’m trying to get started and create my own. Do you require any coding expertise to make your own blog?

Any help would be really appreciated!

lipitor 20mg price lipitor 10mg canada zestril 5mg pills

Wow, amazing weblog layout! How lengthy have you been running a blog for?

you make running a blog glance easy. The entire look

of your website is fantastic, as neatly as the content!

purchase cabergoline generic buy loratadine priligy 60mg us

medrol order medrol 4 mg online buy generic desloratadine for sale

buy cytotec generic orlistat 120mg order diltiazem pills

order nootropil 800 mg pills buy piracetam 800 mg generic buy clomipramine medication

brand zovirax 400mg buy crestor 20mg rosuvastatin 20mg uk

buy generic itraconazole buy itraconazole tablets tindamax pills

ezetimibe cost order tetracycline 250mg without prescription buy sumycin

buy zyprexa 10mg pills purchase diovan sale valsartan 160mg ca

cheap cyclobenzaprine buy flexeril paypal toradol tablet

buy colcrys tablets clopidogrel 75mg for sale buy cheap methotrexate

strongest non prescription acne treatment buy cleocin paypal strongest acne medication prescription

best non prescription allergy medication astelin price best allergy medicine for itching

Impressed, I’ve progressed this far with this gripping narrative, thanks so much to the author!

Congratulations on your incredible gift for writing! Your article is an engaging and enlightening read. Wishing you a New Year full of achievements and happiness!

doctor sleep online free order melatonin generic

buy prednisone 5mg generic order prednisone 10mg generic

otc med for stomach cramps duricef cheap

adult female acne order omnacortil generic prescription acne medication names

different types of allergy medicine fml-forte sale allergy pills over the counter

stomach acid medicine list medicine for sharp stomach pain

buy accutane 10mg pills buy accutane 10mg accutane 40mg price

prescription sleep meds for elderly buy generic provigil

amoxil 250mg for sale amoxicillin brand amoxicillin medication

sleeping pills prescribed online melatonin without prescription

zithromax 500mg oral zithromax price buy azithromycin online cheap

buy generic gabapentin order gabapentin 800mg sale

buy azipro generic azithromycin tablet generic azithromycin

order lasix pill order generic lasix 40mg

I always spent my half an hour to read this webpage’s articles

daily along with a mug of coffee.

where to buy omnacortil without a prescription buy omnacortil 10mg generic prednisolone 5mg price

cheap amoxicillin 250mg amoxil 250mg brand amoxicillin online

vibra-tabs over the counter order doxycycline 100mg generic

Hi there just wanted to give you a quick heads up and let

you know a few of the pictures aren’t loading correctly. I’m not

sure why but I think its a linking issue. I’ve tried it in two different web browsers and both show the same outcome.

purple pharmacy mexico price list: Medicines Mexico – buying from online mexican pharmacy

buy allergy pills generic ventolin 4mg buy ventolin 4mg

Viagra Pfizer sans ordonnance: Acheter du Viagra sans ordonnance – Viagra gГ©nГ©rique pas cher livraison rapide

Viagra 100 mg sans ordonnance: Acheter du Viagra sans ordonnance – Le gГ©nГ©rique de Viagra

buy synthroid tablets buy cheap synthroid online buy synthroid 150mcg online

order levitra 20mg without prescription buy levitra without a prescription

Acheter mГ©dicaments sans ordonnance sur internet: Cialis sans ordonnance 24h – Acheter mГ©dicaments sans ordonnance sur internet

acheter mГ©dicaments Г l’Г©tranger Pharmacie en ligne fiable or acheter medicament a l etranger sans ordonnance

https://image.google.gm/url?q=j&sa=t&url=https://acheterkamagra.pro Pharmacie en ligne pas cher

[url=https://www.google.rw/url?q=https://acheterkamagra.pro]Pharmacie en ligne fiable[/url] Pharmacie en ligne France and [url=http://bbs.94kk.net/home.php?mod=space&uid=8810942]Pharmacie en ligne livraison rapide[/url] Pharmacie en ligne livraison gratuite

https://prednisonetablets.shop/# where to buy prednisone in canada

clomiphene 100mg price clomid over the counter clomid medication

http://amoxicillin.bid/# amoxicillin 500 capsule

buy tizanidine pill buy tizanidine online buy tizanidine pill

https://ivermectin.store/# ivermectin 20 mg

can you buy amoxicillin over the counter in canada amoxicillin 500 mg without prescription or order amoxicillin online

http://www.famidoo.be/fr/splash/?url=http://amoxicillin.bid/ amoxicillin without prescription

[url=https://campus.tdea.edu.co/cas/logout?url=https://amoxicillin.bid]generic amoxicillin 500mg[/url] amoxicillin order online and [url=http://bbs.disanguo.com/home.php?mod=space&uid=30777]order amoxicillin online uk[/url] amoxicillin medicine over the counter

buy rybelsus 14mg pills order semaglutide 14 mg generic buy rybelsus online cheap

deltasone 5mg cost prednisone 40mg canada order prednisone 5mg for sale

https://canadianpharm.store/# online canadian pharmacy canadianpharm.store

oral semaglutide 14 mg buy semaglutide online semaglutide online buy

http://canadianpharm.store/# canadapharmacyonline legit canadianpharm.store

accutane without prescription buy accutane 20mg isotretinoin 20mg uk

Мой переход на здоровый образ жизни был облегчен благодаря соковыжималке для овощей и фруктов от ‘Все соки’. Это идеальное решение для моих ежедневных потребностей в свежих соках. [url=https://blender-bs5.ru/collection/sokovyzhimalki-dlja-ovoshhej-fruktov]Соковыжималка для овощей и фруктов[/url] — это именно то, что мне нужно!

legit canadian pharmacy canadian pharmacies compare or canada pharmacy online

https://images.google.fi/url?sa=t&url=https://canadianpharm.store canada pharmacy online legit

[url=https://www.procolleges.com/college_search/go.php?url=http://canadianpharm.store]canadian world pharmacy[/url] canada pharmacy online legit and [url=http://bbs.mycq3d.com/home.php?mod=space&uid=41607]canadian pharmacy ltd[/url] trustworthy canadian pharmacy

http://indianpharm.store/# india pharmacy indianpharm.store

purchase albuterol buy ventolin 4mg for sale albuterol price

https://mexicanpharm.shop/# buying prescription drugs in mexico online mexicanpharm.shop

buy amoxil 500mg pills amoxicillin 250mg ca oral amoxil 250mg

canadian pharmacies online: discount online pharmacy – buy prescription drugs without doctor

buy augmentin 625mg generic augmentin 1000mg us brand augmentin

safe online pharmacies in canada: usa pharmacy online – price medication

azithromycin 500mg cheap order zithromax 250mg online cheap order azithromycin 500mg pills

canadian pharmacy meds: online pharmacies without an rx – mexican pharmacy online

reliable mexican pharmacy most reputable canadian pharmacy or best online pharmacies canada

https://images.google.com.bo/url?sa=t&url=https://canadadrugs.pro canada pharmacies online

[url=http://www.krankengymnastik-kaumeyer.de/url?q=https://canadadrugs.pro]mail order pharmacy[/url] canada prescriptions and [url=http://iminthai.com/home.php?mod=space&uid=201810]canadian medicine[/url] canadian pharmacy without a prescription

synthroid 100mcg for sale order synthroid 100mcg purchase synthroid

accutane mexican pharmacy: buy prescriptions online – mail order pharmacy canada

buy generic omnacortil over the counter omnacortil 5mg cheap buy omnacortil medication

http://medicinefromindia.store/# india online pharmacy

Keyloggers são atualmente a forma mais popular de software de rastreamento, eles são usados para obter os caracteres inseridos no teclado. Incluindo termos de pesquisa inseridos em mecanismos de pesquisa, mensagens de e – Mail enviadas e conteúdo de bate – Papo, etc.

purchase clomid sale clomid 50mg canada clomiphene generic

http://medicinefromindia.store/# india pharmacy

gabapentin 100mg generic neurontin 800mg cheap gabapentin 100mg pills

purchase lasix generic furosemide brand lasix pills

cheap viagra sale viagra sale viagra cost

Existe uma maneira melhor de localizar rapidamente um telefone celular sem ser descoberto por ele?

Our luxurious poker room features a variety of games and stake levels. With daily High Hand Promotions, we welcome novices, seasoned pros, and everyone in-between. Take home a Monarch Casino Resort Spa Poker Room Promo with 80 hours of live play. There are 70 poker tables at bestbet Jacksonville, open to players 18 and over. They offer a number of No Limit Texas Hold’em tournaments each week, but cash games run daily, around the clock. There are always $2 $4 Limit Hold’em games to play, as well as $2 $2 and $2 $5 No Limit games. More limits run on evenings and weekends. Players can also find $5 $5 Pot Limit Omaha daily, with higher limits running on demand. The cash games are usually:No Limit Texas Hold’em – £1 £2 Blinds Running Aces is excited to be the official sponsor of the Rec Poker Podcast, weekly series featuring interviews and strategic info to help recreational players improve their game!

http://private-hall.blogspot.com/2014/09/las-vegas.html

Siapa yang tidak kenal dengan produk ION Casino?? Salah satu situs judi casino online paling lama ini mengeluarkan produk terbaru mereka yaitu IONSlot. Melihat kepopuleran kata kunci slot yang terus meningkat, mereka mengembangkan game-game yang tidak kalah seru dari para competitor salah satu game yang terkenal disini adalah slot magician. SUHUSLOT88 merupakan situs judi online yang menyediakan permainan terlengkap seperti slot online, poker online, bola online, tembak ikan, sabung ayam dan casino online. Current configured baseUrl = (default value) Lagi-lagi pendatang dari negeri tirai bambu ikut meramaikan pasar slot online dalam negeri, dengan tampilan tradisional nan menarik. Slot CQ9 berhasil menarik minat masyarakat untuk memasang taruhan dan bermain agar bisa mendapatkan jackpot luar biasa.

order semaglutide sale rybelsus 14 mg ca buy rybelsus pills for sale

monodox oral acticlate buy online doxycycline usa

poker online free casino world hollywood casino online real money

purchase levitra sale buy vardenafil for sale levitra 20mg without prescription

п»їbest mexican online pharmacies reputable mexican pharmacies online mexican pharmaceuticals online

purple pharmacy mexico price list mexico pharmacies prescription drugs or mexican pharmaceuticals online

http://anime-fushigi.net/forum/away.php?s=http://mexicanph.shop mexican pharmaceuticals online

[url=https://images.google.ee/url?sa=t&url=https://mexicanph.shop]mexico pharmacy[/url] mexican online pharmacies prescription drugs and [url=http://xunshang.cc/home.php?mod=space&uid=4535912]buying prescription drugs in mexico online[/url] buying prescription drugs in mexico online

buying prescription drugs in mexico online purple pharmacy mexico price list or pharmacies in mexico that ship to usa

http://www.hannobunz.de/url?q=https://mexicanph.shop buying prescription drugs in mexico online

[url=https://www.google.nu/url?q=https://mexicanph.shop]mexico drug stores pharmacies[/url] mexican pharmaceuticals online and [url=http://bbs.mycq3d.com/home.php?mod=space&uid=46863]п»їbest mexican online pharmacies[/url] mexican pharmacy

pregabalin 150mg cost pregabalin 75mg without prescription order lyrica 150mg for sale

hydroxychloroquine 400mg tablet brand plaquenil order plaquenil 200mg for sale

pharmacies in mexico that ship to usa mexican border pharmacies shipping to usa purple pharmacy mexico price list

mexican online pharmacies prescription drugs mexican drugstore online mexican mail order pharmacies

cost triamcinolone order triamcinolone 10mg triamcinolone canada

mexican rx online medicine in mexico pharmacies best online pharmacies in mexico

order tadalafil 5mg for sale cialis price generic for cialis

buying prescription drugs in mexico online mexico pharmacy or buying from online mexican pharmacy

https://www.google.am/url?sa=t&url=https://mexicanph.shop best online pharmacies in mexico

[url=https://clients1.google.co.vi/url?q=http://mexicanph.shop]buying from online mexican pharmacy[/url] reputable mexican pharmacies online and [url=http://www.visionzone.com.cn/home.php?mod=space&uid=3344388]mexican mail order pharmacies[/url] pharmacies in mexico that ship to usa

medication from mexico pharmacy mexican rx online mexico drug stores pharmacies

clarinex for sale online desloratadine usa clarinex for sale online

order cenforce online cheap cenforce cost brand cenforce 50mg

mexican mail order pharmacies medication from mexico pharmacy medication from mexico pharmacy

canadian pharmacy.com Canadian Pharmacy Shipping Usa

generic pharmacy [url=http://canadianphrmacy23.com/]Pharmacy[/url]

medication from mexico pharmacy mexican online pharmacies prescription drugs purple pharmacy mexico price list

mexican pharmaceuticals online reputable mexican pharmacies online or purple pharmacy mexico price list

http://ticket.youppido.com/ticket/new/site/mexicanph.shop/lang/es mexican pharmaceuticals online

[url=http://go.xscript.ir/index.php?url=https://mexicanph.shop]mexican pharmaceuticals online[/url] п»їbest mexican online pharmacies and [url=http://xunshang.cc/home.php?mod=space&uid=4538499]mexican pharmaceuticals online[/url] buying prescription drugs in mexico

mexican rx online mexico pharmacy mexico pharmacy

claritin where to buy purchase claritin online claritin 10mg price

mexican rx online mexican drugstore online mexican drugstore online

aralen drug aralen ca chloroquine buy online

amoxicillin 500mg: how much is amoxicillin – how to get amoxicillin

order amoxicillin online no prescription: where to buy amoxicillin 500mg – buy cheap amoxicillin online

priligy 90mg canada buy priligy cheap buy misoprostol 200mcg pills

buy cheap amoxicillin: 875 mg amoxicillin cost – where can you buy amoxicillin over the counter

metformin 1000mg over the counter glycomet order online order metformin 1000mg pills

prescription medicine lisinopril: lisinopril cost – lisinopril 10 mg

buy prednisone 20mg prednisone 4mg or prednisone in uk

https://soccer.sincsports.com/ttlogin.aspx?tid=german&dfix=y&domain=buyprednisone.store prednisone 60 mg tablet

[url=https://www.anybeats.jp/jump/?https://buyprednisone.store]prednisone 50 mg coupon[/url] prednisone 60 mg price and [url=https://www.warshipsfaq.ru/user/oezudfnsrd]mail order prednisone[/url] over the counter prednisone cream

prednisone cost in india: prednisone 2.5 mg – prednisone canada pharmacy

xenical over the counter diltiazem drug purchase diltiazem generic

furosemide: Buy Lasix – lasix online

order lisinopril online us: zestoretic 5 mg – lisinopril 20 mg tablet cost

lisinopril medication prescription: zestril 30 mg – zestril 10

order amlodipine 10mg online cheap amlodipine 10mg ca norvasc over the counter

40 mg prednisone pill prednisone 40 mg or prednisone buy canada

https://maps.google.com.ua/url?q=https://buyprednisone.store prednisone otc price

[url=https://images.google.bt/url?sa=t&url=https://buyprednisone.store]prednisone 300mg[/url] prednisone 30 mg daily and [url=http://wnt1688.cn/home.php?mod=space&uid=7570804]prednisone 5 mg tablet rx[/url] 10 mg prednisone tablets

lasix 100mg: lasix online – lasix uses

buy cheap generic acyclovir purchase zovirax generic zyloprim 300mg canada

lasix 40 mg: Buy Lasix – lasix generic

order lisinopril 10 mg: order lisinopril 20mg – 40 mg lisinopril

order lisinopril 5mg sale zestril oral order prinivil without prescription

cost of stromectol: stromectol sales – stromectol tablets for humans for sale

canadian online pharmacy northwest pharmacy canada

northwest canadian pharcharmy online [url=http://canadianphrmacy23.com/]Canadian Pharmacy Online canadianpharmacyonlinetousa.com[/url]

purchase rosuvastatin pills crestor cost order zetia 10mg generic

prednisone 5 mg tablet without a prescription: buy prednisone tablets online – average cost of prednisone

how to get omeprazole without a prescription buy omeprazole without a prescription omeprazole pills

order domperidone for sale buy sumycin pills tetracycline 250mg uk

india pharmacy mail order best online pharmacy india cheapest online pharmacy india

oral metoprolol buy metoprolol 50mg pill metoprolol usa

cyclobenzaprine 15mg uk baclofen 10mg us order baclofen 10mg for sale

order cytotec online п»їcytotec pills online or п»їcytotec pills online

https://cse.google.se/url?q=j&source=web&rct=j&url=https://cytotec24.shop order cytotec online

[url=http://tokai.15navi.com/m/forward.aspx?u=http://cytotec24.shop/life/money/news/20091219ddm0080]purchase cytotec[/url] buy misoprostol over the counter and [url=https://www.support-groups.org/memberlist.php?mode=viewprofile&u=129759]cytotec buy online usa[/url] buy cytotec online fast delivery

Wow, marvelous weblog structure! How lengthy have you ever been running a

blog for? you made running a blog glance easy.

The full look of your web site is wonderful, as well

as the content! You can see similar: sklep internetowy and here najlepszy sklep

ciprofloxacin mail online: buy cipro online without prescription – buy cipro online canada

https://diflucan.pro/# diflucan medication prescription

generic atenolol 100mg atenolol 100mg for sale buy tenormin 50mg

order toradol without prescription colchicine 0.5mg without prescription purchase colcrys sale

diflucan capsules 100mg: buy diflucan uk – diflucan brand name

http://cipro.guru/# cipro

ciprofloxacin order online: buy cipro – ciprofloxacin mail online

https://nolvadex.guru/# tamoxifen endometriosis

how to buy depo-medrol methylprednisolone 8 mg oral medrol 16mg over counter

order cytotec online: cytotec pills buy online – п»їcytotec pills online

https://diflucan.pro/# diflucan generic costs

It’s fantastic that you are getting thoughts from this article as well as from our dialogue made

at this place. I saw similar here: sklep internetowy and

also here: dobry sklep

https://evaelfie.pro/# eva elfie filmleri

abella danger filmleri [url=https://abelladanger.online/#]abella danger izle[/url] abella danger video

http://abelladanger.online/# Abella Danger

eva elfie modeli [url=https://evaelfie.pro/#]eva elfie filmleri[/url] eva elfie

buy dissertation online buy an essay online cheap need essay written

order inderal sale buy inderal generic buy generic clopidogrel online

http://sweetiefox.online/# Sweetie Fox filmleri

lana rhoades [url=https://lanarhoades.fun/#]lana rhoades izle[/url] lana rhoades modeli

http://evaelfie.pro/# eva elfie filmleri

?????? ???? [url=https://angelawhite.pro/#]Angela White[/url] Angela White izle

http://evaelfie.pro/# eva elfie filmleri

sweety fox [url=https://sweetiefox.online/#]Sweetie Fox izle[/url] Sweetie Fox izle

https://evaelfie.pro/# eva elfie video

?????? ???? [url=http://angelawhite.pro/#]?????? ????[/url] Angela White izle

buy methotrexate 2.5mg sale buy warfarin 5mg online cheap buy cheap generic medex

http://sweetiefox.online/# sweeti fox

lana rhoades izle [url=http://lanarhoades.fun/#]lana rhoades video[/url] lana rhoades video

buy mobic generic oral celebrex 200mg celecoxib medication

https://abelladanger.online/# abella danger izle

abella danger izle [url=http://abelladanger.online/#]Abella Danger[/url] Abella Danger

?????? ???? Angela White filmleri or Angela White

https://weburg.net/redirect?fromru=1&url=angelawhite.pro/ Angela White video

[url=https://images.google.com.ng/url?q=https://angelawhite.pro]Angela White izle[/url] Angela White filmleri and [url=http://bbs.xinhaolian.com/home.php?mod=space&uid=3423962]Angela White video[/url] Angela White

order reglan 10mg generic brand metoclopramide 20mg oral losartan 50mg

http://angelawhite.pro/# Angela White video

sweety fox [url=http://sweetiefox.online/#]Sweetie Fox filmleri[/url] sweety fox

tamsulosin 0.2mg sale buy celebrex medication buy celecoxib 200mg pill

lana rhoades hot: lana rhoades boyfriend – lana rhoades

https://lanarhoades.pro/# lana rhoades pics

eva elfie new videos: eva elfie videos – eva elfie

https://sweetiefox.pro/# sweetie fox full

sweetie fox full video: fox sweetie – sweetie fox cosplay

https://lanarhoades.pro/# lana rhoades videos

eva elfie full video: eva elfie videos – eva elfie new video

https://miamalkova.life/# mia malkova full video

eva elfie videos: eva elfie full videos – eva elfie photo

http://lanarhoades.pro/# lana rhoades unleashed

eva elfie new videos eva elfie new videos or eva elfie videos

https://toolbarqueries.google.co.vi/url?q=http://evaelfie.site eva elfie hd

[url=https://maps.google.co.th/url?q=https://evaelfie.site]eva elfie new videos[/url] eva elfie full video and [url=http://xilubbs.xclub.tw/space.php?uid=534489]eva elfie full videos[/url] eva elfie new videos

buy esomeprazole 40mg generic topiramate 200mg pill order generic topamax

mia malkova latest: mia malkova hd – mia malkova latest

http://evaelfie.site/# eva elfie videos

ondansetron 8mg over the counter spironolactone canada cost spironolactone

eva elfie new videos: eva elfie – eva elfie videos

http://miamalkova.life/# mia malkova videos

sumatriptan brand buy generic levofloxacin 500mg buy levofloxacin 500mg online

mia malkova photos: mia malkova photos – mia malkova movie

https://lanarhoades.pro/# lana rhoades boyfriend

eva elfie photo: eva elfie new videos – eva elfie hd

http://lanarhoades.pro/# lana rhoades

simvastatin 10mg brand zocor medication buy valtrex cheap

eva elfie new videos: eva elfie full videos – eva elfie

http://evaelfie.site/# eva elfie full video

eva elfie photo eva elfie videos or eva elfie new videos

https://clients1.google.gp/url?q=http://evaelfie.site eva elfie full videos

[url=http://www.google.ba/url?q=http://evaelfie.site]eva elfie photo[/url] eva elfie new videos and [url=https://masterbationtube.com/user/gggrjztgwj/videos]eva elfie full videos[/url] eva elfie full videos

order dutasteride generic buy avodart 0.5mg online cheap order zantac sale

http://aviatorghana.pro/# aviator

http://pinupcassino.pro/# pin up casino

https://pinupcassino.pro/# cassino pin up

https://aviatormocambique.site/# aviator online

ampicillin pills buy generic doxycycline for sale purchase amoxicillin

finasteride 5mg canada purchase propecia generic order fluconazole 200mg without prescription

Really interesting post. If you are interested in real adventure journey explore Uganda’s diverse landscapes and vibrant culture with https://ugandasafariadventure.com and embark on a safari of a lifetime today!”

https://pinupcassino.pro/# pin up

pin up bet pin up or pin up

http://www.joi3.com/go.php?url=http://pinupcassino.pro/ aviator pin up casino

[url=https://maps.google.co.id/url?sa=t&url=https://pinupcassino.pro]pin-up casino entrar[/url] pin-up casino login and [url=http://80tt1.com/home.php?mod=space&uid=593053]pin-up casino login[/url] pin up bet

ciprofloxacin 500mg for sale – cephalexin medication augmentin 625mg generic

http://aviatormalawi.online/# aviator bet malawi login

Every weekend i used to pay a visit this web site, as i wish for enjoyment, for the reason that this

this website conations genuinely nice funny stuff too.

I saw similar here: Najlepszy sklep

https://pinupcassino.pro/# pin-up casino

You are so interesting! I don’t believe I have read a single thing like that before.

So wonderful to discover another person with some original thoughts on this issue.

Really.. thank you for starting this up. This site is something that is needed on the web,

someone with a bit of originality! I saw similar here: E-commerce

order ciprofloxacin 1000mg online – buy ethambutol 1000mg generic amoxiclav generic

Hi there i am kavin, its my first time to commenting anywhere, when i read this article i thought i could also create comment

due to this good piece of writing.

http://indianpharm24.com/# reputable indian pharmacies indianpharm.store

https://indianpharm24.shop/# top 10 online pharmacy in india indianpharm.store

https://mexicanpharm24.com/# best online pharmacies in mexico mexicanpharm.shop

Thank you for this valuable post, please also check out my site if you want to watch movies online

https://indianpharm24.com/# india online pharmacy indianpharm.store

buy flagyl – cheap amoxil zithromax 250mg for sale

http://canadianpharmlk.shop/# reputable canadian pharmacy canadianpharm.store

buying prescription drugs in mexico online mexican mail order pharmacies or mexico pharmacies prescription drugs

http://us.member.uschoolnet.com/register_step1.php?_from=mexicanpharm24.shop/ п»їbest mexican online pharmacies

[url=http://images.google.ee/url?q=https://mexicanpharm24.shop]mexico drug stores pharmacies[/url] mexico drug stores pharmacies and [url=https://bbs.tlcq666.com/home.php?mod=space&uid=15334]medicine in mexico pharmacies[/url] mexico pharmacy

https://indianpharm24.com/# indianpharmacy com indianpharm.store

https://www.oc777.net/1xbet

order ciplox online cheap – purchase tindamax generic erythromycin order

can you buy cheap clomid for sale: can i get clomid price – clomid

Wow, awesome blog structure! How long have you been blogging for?

you make running a blog glance easy. The total look of your

site is wonderful, as smartly as the content material!

You can see similar here najlepszy sklep

order prednisone: prednisone 20mg dosage for 5 days – buy prednisone without rx

buy valacyclovir 1000mg generic – buy diltiazem 180mg sale cheap zovirax 400mg

where can i get prednisone over the counter: prednisone 20 mg dosage instructions – prednisone 30

where can i buy clomid prices: clomid manufacturer coupon – cost generic clomid pills

stromectol cost – amoxiclav uk buy tetracycline 250mg generic

https://pharmnoprescription.pro/# canadian prescription drugstore reviews

https://pharmnoprescription.pro/# no prescription online pharmacies

metronidazole 400mg canada – oral cleocin azithromycin 250mg drug

http://edpills.guru/# ed pills for sale

http://onlinepharmacy.cheap/# canadian pharmacy coupon code

ampicillin sale cheap amoxil without prescription amoxicillin price

buy prescription drugs from india: indian pharmacies safe – indian pharmacy paypal

order lasix sale – furosemide pills purchase captopril pills

buying from online mexican pharmacy: purple pharmacy mexico price list – mexico pharmacy

indian pharmacy paypal: п»їlegitimate online pharmacies india – buy prescription drugs from india

Anti-Forensics is the use of tools and techniques to frustrate a computer examination.

canadian pharmacy com: canada rx pharmacy – canadian pharmacy phone number

online pharmacy not requiring prescription: canada mail order prescriptions – buy medications online no prescription

Your best source for free and live chat with adults in a sexually charged environment. Over the years and even more recently, sex chat usage has increased significantly. Users are in search of a platform that allows adults to gather together in one common setting. There, they can make new friends or satisfy their deepest sexual fantasies. Are you tired of the typical adult chat rooms you see on internet? Are you looking for something more unique with hundreds of people logged in at all times? You can have great time here : https://bit.ly/Free-Adult-Webcams

mexico prescription drugs online: canada prescription drugs online – online pharmacy not requiring prescription

Pretty great post. I just stumbled upon your blog and wished to say that I have really

enjoyed browsing your blog posts. After all I’ll be subscribing for your feed and I hope you

write again very soon!

buy medications without a prescription: medications online without prescriptions – buy drugs online without prescription

Anti-Forensics involves the use to tools and techniques used to frustrate a digital forensics investigation.

online shopping pharmacy india: online shopping pharmacy india – Online medicine home delivery

buy zidovudine 300mg generic – allopurinol 100mg over the counter zyloprim online

metformin 1000mg usa – glycomet online lincomycin 500 mg without prescription

buying from online mexican pharmacy: purple pharmacy mexico price list – medication from mexico pharmacy

canadian mail order pharmacy canadian neighbor pharmacy or canadian pharmacy ltd

https://clients1.google.ws/url?q=https://canadianpharm.guru canadian drugstore online

[url=http://minpress.ru/wp-content/plugins/wp-js-external-link-info/redirect.php?url=http://canadianpharm.guru]best canadian pharmacy to buy from[/url] buy canadian drugs and [url=https://quantrinet.com/forum/member.php?u=594749]canadianpharmacyworld[/url] best canadian online pharmacy

mexican mail order pharmacies: pharmacies in mexico that ship to usa – buying prescription drugs in mexico online

https://aviatoroyna.bid/# aviator oyunu 100 tl

sweet bonanza taktik [url=http://sweetbonanza.bid/#]sweet bonanza nas?l oynan?r[/url] sweet bonanza yasal site

http://gatesofolympus.auction/# gate of olympus hile

aviator pin up [url=https://pinupgiris.fun/#]pin up[/url] pin up 7/24 giris

http://pinupgiris.fun/# pin-up online

pin up giris [url=https://pinupgiris.fun/#]pin up indir[/url] pin-up casino

Thankfulness to my father who shared with me regarding this website, this website is in fact awesome.

buy clozaril no prescription – buy pepcid medication how to get pepcid without a prescription

http://gatesofolympus.auction/# gates of olympus nas?l para kazanilir

pin up indir [url=http://pinupgiris.fun/#]pin-up casino indir[/url] aviator pin up

Hay!

https://slotsiteleri.guru/# en guvenilir slot siteleri

pin-up online [url=https://pinupgiris.fun/#]pin up casino giris[/url] pin-up casino indir

quetiapine 50mg without prescription – order desyrel sale eskalith generic

pin up casino guncel giris pin up 7/24 giris or pin-up casino indir

https://images.google.co.uz/url?q=https://pinupgiris.fun pin up

[url=https://www.google.com.jm/url?q=https://pinupgiris.fun]pin up indir[/url] pin up casino guncel giris and [url=https://forum.beloader.com/home.php?mod=space&uid=11928]pin-up bonanza[/url] pin-up giris

https://aviatoroyna.bid/# aviator oyunu giris

canl? slot siteleri [url=http://slotsiteleri.guru/#]deneme veren slot siteleri[/url] 2024 en iyi slot siteleri

http://pinupgiris.fun/# pin up casino indir

gates of olympus demo oyna [url=https://gatesofolympus.auction/#]gates of olympus demo free spin[/url] gates of olympus 1000 demo

online shopping pharmacy india: Healthcare and medicines from India – Online medicine home delivery

pharmacy in canada: Prescription Drugs from Canada – canadian family pharmacy

hydroxyzine 10mg pills – buy endep for sale cheap endep

best online pharmacies in mexico: Online Pharmacies in Mexico – reputable mexican pharmacies online

order generic anafranil 25mg – remeron us buy sinequan paypal

top online pharmacy india: indian pharmacy – indian pharmacy online

buy prescription drugs from india: indian pharmacy – indian pharmacy online

https://amoxilall.com/# amoxicillin 500 mg without prescription

I am extremely impressed with your writing skills as well as with the layout on your blog. Is this a paid theme or did you modify it yourself? Anyway keep up the excellent quality writing, it is rare to see a great blog like this one nowadays..

https://zithromaxall.shop/# zithromax capsules price

amoxicillin price – oral axetil purchase cipro sale

https://prednisoneall.shop/# prednisone 20mg tab price

cost augmentin 375mg – myambutol usa cipro medication

buy 40 mg prednisone buy prednisone online without a script or buy prednisone nz

https://www.google.pl/url?q=https://prednisoneall.shop prednisone over the counter south africa

[url=https://cse.google.lv/url?sa=i&url=https://prednisoneall.shop]prednisone 10mg for sale[/url] steroids prednisone for sale and [url=https://forum.beloader.com/home.php?mod=space&uid=12534]prednisone buy online nz[/url] prednisone tablets india

https://clomidall.shop/# clomid tablet

http://kamagraiq.shop/# super kamagra

https://tadalafiliq.shop/# Buy Tadalafil 5mg

https://kamagraiq.com/# Kamagra 100mg price

Hello there! Do you know if they make any plugins to

help with SEO? I’m trying to get my blog to rank for some

targeted keywords but I’m not seeing very good results.

If you know of any please share. Thanks! I saw similar article here:

Hitman.agency

http://tadalafiliq.shop/# Generic Cialis without a doctor prescription

https://tadalafiliq.shop/# Tadalafil Tablet

https://tadalafiliq.com/# Buy Cialis online

mexican mail order pharmacies: Mexico drugstore – buying prescription drugs in mexico online

cleocin 300mg canada – cost clindamycin cheap chloromycetin tablets

northwest canadian pharmacy legit canadian online pharmacy or legit canadian pharmacy

https://cse.google.dj/url?sa=t&url=https://canadianpharmgrx.xyz canadian pharmacy service

[url=https://maps.google.ws/url?sa=t&url=https://canadianpharmgrx.xyz]legitimate canadian online pharmacies[/url] safe canadian pharmacy and [url=http://ckxken.synology.me/discuz/home.php?mod=space&uid=18629]northwest pharmacy canada[/url] canadian pharmacy review

canadian pharmacy: International Pharmacy delivery – onlinecanadianpharmacy

buy azithromycin tablets – order sumycin 250mg for sale ciprofloxacin 500 mg drug

mexican pharmacy: mexican pharmacy – mexico pharmacy

Hay

canadian pharmacy phone number: canadian pharmacy – legit canadian pharmacy

where can i buy cipro online: cipro 500mg best prices – cipro ciprofloxacin

can you diflucan over the counter: where to get diflucan otc – diflucan over the counter singapore

Benefits of Magnetic Generator. These days electrical energy prices are touching the sky limits. With each passing day, we are feeling more uncomfortable because these raising energy prices have adverse effect on our monthly home budget. Every month we have to spend the major chuck of our hard earned income in this respect. The cheaper energy resources are cheaper in production but they cannot be installed in our homes, only the government has an ability to utilize them. In this situation, one may think about generating his own electricity because necessity is the mother of invention.If this is the case, then we will tell you in next few lines about how a magnetic electricity generator works? How is it helpful in reducing your monthly electricity bill or expenses and how it produces cheaper electricity than any other generator available in the local or international market? A magnetic generator is the best alternative energy resource which you can avail easily in your homes. A magnetic electricity generator uses its powerful magnets for generating cheap electricity. Magnets have a very special property of polarity due to which it exerts enormous force. This force in return helps to turn heavy shaft of turbine for generation of electricity. It has a very special characteristic which is its ability of producing the current in Alternate Current format. It also has batteries for power storage for future consumption which works when the magnetic generator is not working or in other words when it is not running. This magnetic electricity generator produces more energy than it takes. The magnetic generator is the best alternative of wind or solar power energy as it is not only cheaper in production but also cheaper in its maintenance.This magnetic electricity generator saves you from the clutches of electricity companies and saves your hard earned income. In some countries, where power resources are depleting, this is the best alternative to produce cheaper electricity on large scale. Even people can easily avail this facility by running a magnetic electricity generator in their homes. Once you use it you will enjoy its benefits throughout your life time and it will save you from paying the high electricity bills as well. You can find more info here: https://bit.ly/MagnetsForEnergy

Anti-Forensics involves the use to tools and techniques used to frustrate a digital forensics investigation.

doxycycline 100mg price: buy cheap doxycycline online – how to buy doxycycline online

tamoxifen premenopausal tamoxifen for gynecomastia reviews or tamoxifen breast cancer prevention

https://www.google.bs/url?sa=t&url=https://nolvadex.icu tamoxifen buy

[url=https://maps.google.cg/url?sa=t&url=https://nolvadex.icu]tamoxifen warning[/url] tamoxifen effectiveness and [url=http://www.tmml.top/home.php?mod=space&uid=76910]tamoxifen bone pain[/url] aromatase inhibitors tamoxifen

purchase albuterol – seroflo inhalator cheap buy theo-24 Cr generic

ciprofloxacin generic price: buy ciprofloxacin – buy generic ciprofloxacin

“Watchers” introduces us to Travis Cornell, a former Delta Force operator who has become disillusioned with life. He spends his days in seclusion in the canyons of California, finding solace only in the occasional company of his faithful dog. His solitary existence is shattered one day by an unexpected encounter with a remarkably intelligent golden retriever — a dog that seems to possess an uncanny understanding of the dangers lurking in the shadows.

In Dean Koontz Intensity We meet Chyna Shepherd, a young woman with a vibrant spirit and a resilience forged by a difficult past. Seeking respite from the pressures of her life, she decides to spend a weekend relaxing at her friend’s isolated farmhouse in the picturesque Napa Valley. Unbeknownst to Chyna, this idyllic setting will become a claustrophobic battleground where she must confront the darkest corners of human nature.

Teaches the fundamentals of self-hypnosis: The book provides clear guidance on the techniques and principles involved in effective self-hypnosis.

ivermectin 12 mg tablet – aczone brand order cefaclor without prescription

ordering diflucan without a prescription: diflucan best price – diflucan tablet uk

The central theme of Atomic Habits is that massive success doesn’t come from huge leaps, but rather from small, consistent improvements. Just as atoms are the building blocks of matter, seemingly insignificant “atomic habits” have the power to compound into extraordinary outcomes.

diflucan best price: how can i get diflucan over the counter – diflucan for sale online

Anti-Forensics involves the use to tools and techniques used to frustrate a digital forensics investigation.

buy desloratadine 5mg sale – purchase aristocort pills best antihistamine for allergic rhinitis

Anti-Forensics involves the use to tools and techniques used to frustrate a digital forensics investigation.

cost of amoxicillin 30 capsules: can we buy amoxcillin 500mg on ebay without prescription – cost of amoxicillin

Wow, marvelous weblog structure! How long have you ever been blogging for?

you make blogging look easy. The entire look

of your web site is excellent, let alone the content material!

You can see similar here sklep online

The practice of timestomping involves the deliberate alteration of these timestamps, reshaping the perceived chronology of actions and potentially obscuring the true sequence of events.

https://onlinepharmacyworld.shop/# canadian pharmacies not requiring prescription

The central theme of Atomic Habits is that massive success doesn’t come from huge leaps, but rather from small, consistent improvements.

“Self-sabotage is what happens when we refuse to consciously meet our innermost needs, often because we do not believe we are capable of handling them.”

asdf

asdf

asdf

asdf

asdf

asdf

asdf

methylprednisolone drug – medrol where to buy cheap astelin

https://medicationnoprescription.pro/# canadian prescription drugstore review

asdf

legitimate online pharmacy no prescription no prescription online pharmacies or online pharmacy without a prescription

https://www.google.com.ar/url?q=https://medicationnoprescription.pro buy medication online with prescription

[url=https://images.google.ws/url?sa=t&url=https://medicationnoprescription.pro]discount prescription drugs canada[/url] best non prescription online pharmacy and [url=https://www.foodntours.com/user/ivaymosqqh/videos]online pharmacy that does not require a prescription[/url] canadian prescriptions in usa

http://onlinepharmacyworld.shop/# mail order prescription drugs from canada

asdf

order glyburide 2.5mg pills – forxiga 10mg over the counter forxiga 10mg brand

asdf

https://casinvietnam.shop/# choi casino tr?c tuy?n tren di?n tho?i

casino tr?c tuy?n vi?t nam game c? b?c online uy tin or casino tr?c tuy?n vi?t nam

https://toolbarqueries.google.cz/url?sa=i&url=https://casinvietnam.com web c? b?c online uy tin

[url=https://images.google.ne/url?sa=t&url=https://casinvietnam.com]danh bai tr?c tuy?n[/url] web c? b?c online uy tin and [url=https://rdaforum.com/user-15662.html]danh bai tr?c tuy?n[/url] danh bai tr?c tuy?n

purchase repaglinide without prescription – prandin over the counter order empagliflozin without prescription

I’m really impressed with the quality of the articles on your website! Every post is informative, well-researched, and engaging. Great job! Our Website: Cá The Hotel

buy glucophage 1000mg – buy generic glycomet 500mg purchase acarbose for sale

asdf

asdf

asdf

buy terbinafine generic – buy griseofulvin cheap order grifulvin v sale

Букмекерская контора 1win – одна из самых популярных площадок, где пользователи могут делать ставки, играть, делать ставки и т. д. Для привлечения новой аудитории данная букмекерская контора предлагает новичкам отличный бонус – возможность получить до 200 000 бонусов за 4 депозита. И для этого покупателям даже не нужно вводить промокоды. Вам просто нужно зарегистрироваться в этом сервисе.

Промокод 1Win 2024: m1WIN2024 — это уникальный код, который необходимо указать при регистрации для получения бонуса 500% до 75 000 рублей. Это предложение доступно только новым игрокам, которые могут претендовать на приветственный бонус 1Win.

Для постоянных клиентов букмекерская контора постоянно выпускает новые промокоды 1win, ведь с этими бонусами клиентам гораздо приятнее пользоваться услугами этой букмекерской конторы. Промокод – это уникальный набор букв и цифр, активация которого позволяет человеку получить бонус. В этом обзоре мы расскажем, где взять новые промокоды 1win и как их активировать для получения бонусов.

Актуальный промокод 1Win 2024 вы можете найти на различных страницах с информацией о бонусах в букмекерских конторах. Продажи также осуществляются через партнеров компании. Лучшее место для поиска купонов – Telegram-канал букмекерской конторы. Новые ваучеры появляются там каждый день. 1Win может отправить промокод индивидуально уже зарегистрированному клиенту. Например, по случаю годовщины регистрации или просто дня рождения клиента.

С промокодом 1WIN новые игроки могут значительно увеличить сумму своего первого и последующих депозитов. Полученные бонусы можно использовать в игре и в случае успеха перевести на свой электронный кошелек. Максимальная сумма бонуса – 75 000 рублей.

Отдельной вкладки для проверки комбинаций нет. Если введено правильно, система активирует бонусное предложение. Во вкладке «Ваучер» в личном кабинете появится сообщение при вводе промокода 1Vin. Отсюда вы сможете увидеть, правильно ли была введена комбинация.

Источник: https://mmocenter.ru/blog/promokod-1win-promokody-1vin-pri-registracii-na-segodnya/

order semaglutide 14 mg generic – buy generic rybelsus for sale purchase desmopressin online cheap

nizoral 200 mg oral – where can i buy itraconazole how to get sporanox without a prescription

Первый шаг к увеличению бонуса при регистрации или совершении ставок. Текущий промокод 1xbet на сегодня — 1x_109745. На вкладке «Регистрация» у вас есть выбор: бонус в ставках на спорт и бесплатная ставка в казино.

Чтобы получить Промокод 1xbet, вы должны стать активным игроком. Для этого вам необходимо зарегистрироваться и пополнить свой счет. Бонус на депозит предоставляется бесплатно всем новым игрокам согласно акции.

Для регистрации необходимо найти актуальное на сегодня зеркало и ввести сегодняшний промокод 1x_109745. Вы можете зарегистрироваться в один клик – по электронной почте, номеру телефона или в социальных сетях. Сети. Далее заполните форму в личном кабинете. Обратите особое внимание на обязательные поля под звездочкой. Если вы заполните его правильно, вы получите сообщение «Данные успешно сохранены». Бонус становится доступен после первого пополнения игрового счета одним из способов из блока пополнения.

Бонусы 1xbet можно получить в рублях, долларах и евро, в зависимости от того, из какой вы страны. Каждый пользователь, который зарегистрируется на официальном сайте и воспользуется промокодом, получит бонусы от букмекерской конторы 1xbet.

Размер бонуса по промокоду конторы 1xBet будет равен 100% от суммы первого депозита от 100 до 6500 рублей. Вы можете использовать промокод дня 1xbet только один раз; Вы получите бонусные деньги сразу после пополнения баланса. Этот бонус необходимо отыграть в течение месяца. Оборот должен превышать сумму, зачисленную на бонусный счет, в 5 раз. Делайте экспресс-ставки на 3 исхода с коэффициентом выше 1,4. На 1xbet вы можете делать ставки на спортивные события, использовать прогнозы капперов, чтобы получить максимальные условия, используйте наш промокод при регистрации 1xbet — 1x_109745.

Промокод 1xbet

order generic digoxin 250mg – buy lasix 100mg online cheap buy lasix 100mg

famvir 250mg pill – purchase valcivir pills valcivir 1000mg without prescription

how to get microzide without a prescription – plendil for sale online buy zebeta medication

Ремонт электродвигателей

: основные этапы процедуры

Электродвигатель — это основной рабочий узел во многих бытовых и промышленных устройствах. Чтобы он исправно служил долгое время, необходимо регулярно проводить квалифицированное техническое обслуживание. Однако даже самое надёжное оборудование со временем изнашивается, и тогда требуется ремонт электродвигателя.

Основные этапы процедуры ремонта электродвигателя включают:

Очистка от загрязнений: электродвигатель очищают от пыли и грязи с помощью сжатого воздуха и тряпки, смоченной в чистом бензине.

Выявление внешних повреждений: на этом этапе обнаруживаются возможные причины поломки оборудования.

Снятие защитных кожухов и корпуса: после очистки можно приступать к разборке электродвигателя.

Проверка состояния механических узлов: проверяют состояние подшипников, вала и других механических элементов.

Демонтаж вышедших из строя подшипников и запрессовка новых: если обнаружены дефекты, подшипники заменяют на новые.

Перемотка электродвигателя: если проблема связана с повреждением статора или якоря, производят перемотку двигателя.

Для проведения качественного ремонта электродвигателя рекомендуется обращаться в специализированные мастерские или сервисные центры.

Перемотка электродвигателей: основные этапы и особенности процесса

Перемотка электродвигателей — это процесс замены старой или повреждённой обмотки на новую. Она может потребоваться в различных ситуациях, например, при износе рабочих обмоток, межвитковом пробое изоляции, коротком замыкании витков или изменении рабочего напряжения.

Этапы перемотки электродвигателя:

Дефектация: визуальный осмотр двигателя, определение наличия вмятин, царапин и оценка состояния существующих обмоток.

Удаление старых обмоток: срезание бандажных креплений и фиксация схемы соединения обмоток.

Очистка пазов статора: освобождение пазов от старой обмотки и очистка от наплывов лака, остатков изолирующих материалов.

Монтаж новых изолирующих прокладок: установка прокладок в пазы статора.

Намотка новых катушечных групп: на специальном оборудовании наматываются новые катушки, которые затем размещаются в пустых пазах статора и фиксируются.

Укладка обмоток: установка межкатушечных изолирующих элементов и обвязки (бандажа).

Подключение катушек согласно схеме: проверка электрических параметров и замыкание на корпус.

Пропитка лаком: статор пропитывается лаком для улучшения изоляционных свойств.

Полное отверждение лака и финишный контроль параметров: контроль напряжения пробоя и механических характеристик.

Механическая сборка двигателя и подключение главных выводов обмоток к клеммам: завершение процесса перемотки.

После завершения всех этапов перемотки проводится тестовый прогон электродвигателя для проверки его работоспособности.

Балансировка — это процесс устранения дисбаланса ротора, который возникает из-за неравномерного распределения массы или дефектов конструкции. Это важная процедура, которая помогает предотвратить повышенный износ подшипников, повреждение ротора и снижение эффективности работы двигателя.

Причины потери балансировки могут быть разными: ремонт ротора, заводской брак или работа двигателя в тяжёлых условиях с превышением паспортных значений нагрузки.

Существует два основных метода балансировки электродвигателей: статический и динамический. Статический метод используется для устранения основного дисбаланса, а динамический метод обеспечивает максимальную точность и применяется для балансировки двигателей, работающих на высоких оборотах.

В процессе динамической балансировки специальное оборудование раскручивает ротор электродвигателя и указывает точки дисбаланса с помощью датчиков. Добавление или уменьшение массы ротора в этих точках позволяет достичь максимальной балансировки.

Для некоторых моделей больших и мощных электродвигателей применяется только статический метод балансировки из-за невозможности выполнения динамической балансировки.

Качественная балансировка электродвигателя позволяет избежать проблем с вибрацией, повышенным износом и повреждением оборудования, связанного с работой неисправного двигателя.

lopressor 50mg without prescription – order losartan pill order nifedipine 30mg sale

purchase nitroglycerin generic – catapres 0.1 mg without prescription diovan 80mg drug

Циклёвка паркета: особенности и этапы услуги

Циклёвка паркета — это процесс восстановления внешнего вида паркетного пола путём удаления верхнего повреждённого слоя и возвращения ему первоначального вида. Услуга включает в себя несколько этапов:

Подготовка: перед началом работы необходимо защитить мебель и другие предметы от пыли и грязи, а также удалить плинтусы.

Шлифовка: с помощью шлифовальной машины удаляется старый лак и верхний повреждённый слой древесины.

Шпатлёвка: после шлифовки поверхность паркета шпатлюется для заполнения трещин и выравнивания поверхности.

Грунтовка: перед нанесением лака паркет грунтуется для улучшения адгезии и защиты от плесени и грибка.

Нанесение лака: лак наносится в несколько слоёв с промежуточной шлифовкой между ними.

Полировка: после нанесения последнего слоя лака паркет полируется для придания поверхности блеска и гладкости.

Циклёвка паркета позволяет обновить внешний вид пола, восстановить его структуру и продлить срок службы.

Сайт: ykladka-parketa.ru Циклёвка паркета

rosuvastatin majesty – pravastatin online self caduet online check

simvastatin summon – simvastatin pattern lipitor silver

viagra professional stoop – viagra gold feeble levitra oral jelly online droop

Букмекерская контора 1win – одна из самых популярных площадок, где пользователи могут делать ставки, играть, делать ставки и т. д. Для привлечения новой аудитории данная букмекерская контора предлагает новичкам отличный бонус – возможность получить до 200 000 бонусов за 4 депозита. И для этого покупателям даже не нужно вводить промокоды. Вам просто нужно зарегистрироваться в этом сервисе.

Промокод 1вин 2024: m1WIN2024 — это уникальный код, который необходимо указать при регистрации для получения бонуса 500% до 75 000 рублей. Это предложение доступно только новым игрокам, которые могут претендовать на приветственный бонус 1Win.

Для постоянных клиентов букмекерская контора постоянно выпускает новые промокоды 1win, ведь с этими бонусами клиентам гораздо приятнее пользоваться услугами этой букмекерской конторы. Промокод – это уникальный набор букв и цифр, активация которого позволяет человеку получить бонус. В этом обзоре мы расскажем, где взять новые промокоды 1win и как их активировать для получения бонусов.

Актуальный промокод 1Win 2024 вы можете найти на различных страницах с информацией о бонусах в букмекерских конторах. Продажи также осуществляются через партнеров компании. Лучшее место для поиска купонов – Telegram-канал букмекерской конторы. Новые ваучеры появляются там каждый день. 1Win может отправить промокод индивидуально уже зарегистрированному клиенту. Например, по случаю годовщины регистрации или просто дня рождения клиента.

С промокодом 1WIN новые игроки могут значительно увеличить сумму своего первого и последующих депозитов. Полученные бонусы можно использовать в игре и в случае успеха перевести на свой электронный кошелек. Максимальная сумма бонуса – 75 000 рублей.

Отдельной вкладки для проверки комбинаций нет. Если введено правильно, система активирует бонусное предложение. Во вкладке «Ваучер» в личном кабинете появится сообщение при вводе промокода 1Vin. Отсюда вы сможете увидеть, правильно ли была введена комбинация.

Источник: https://mmocenter.ru/blog/promokod-1win-promokody-1vin-pri-registracii-na-segodnya/

Лендинг-пейдж — это одностраничный сайт, предназначенный для рекламы и продажи товаров или услуг, а также для сбора контактных данных потенциальных клиентов. Вот несколько причин, почему лендинг-пейдж важен для бизнеса:

Увеличение узнаваемости компании. Лендинг-пейдж позволяет представить компанию и её продукты или услуги в выгодном свете, что способствует росту узнаваемости бренда.

Повышение продаж. Заказать лендинг можно здесь – 1landingpage.ru Одностраничные сайты позволяют сосредоточиться на конкретных предложениях и акциях, что повышает вероятность совершения покупки.

Оптимизация SEO-показателей. Лендинг-пейдж создаются с учётом ключевых слов и фраз, что улучшает позиции сайта в результатах поиска и привлекает больше целевых посетителей.

Привлечение новой аудитории. Одностраничные сайты могут использоваться для продвижения новых продуктов или услуг, а также для привлечения внимания к определённым кампаниям или акциям.

Расширение клиентской базы. Лендинг-пейдж собирают контактные данные потенциальных клиентов, что позволяет компании поддерживать связь с ними и предлагать дополнительные услуги или товары.

Простота генерации лидов. Лендинг-пейдж предоставляют краткую и понятную информацию о продуктах или услугах, что облегчает процесс принятия решения для потенциальных клиентов.

Сбор персональных данных. Лендинг-пейдж позволяют собирать информацию о потенциальных клиентах, такую как email-адрес, имя и контактные данные, что помогает компании лучше понимать свою аудиторию и предоставлять более персонализированные услуги.

Улучшение поискового трафика. Лендинг-пейдж создаются с учётом определённых поисковых запросов, что позволяет привлекать больше целевых посетителей на сайт.

Эффективное продвижение новой продукции. Лендинг-пейдж можно использовать для продвижения новых товаров или услуг, что позволяет привлечь внимание потенциальных клиентов и стимулировать их к покупке.

Лёгкий процесс принятия решений. Лендинг-пейдж содержат только самую необходимую информацию, что упрощает процесс принятия решения для потенциальных клиентов.

В целом, лендинг-пейдж являются мощным инструментом для продвижения бизнеса, увеличения продаж и привлечения новых клиентов.

заказать лендинг пейдж

dapoxetine rude – suhagra favourite cialis with dapoxetine irish

cenforce foolish – levitra professional pills thirty brand viagra pills van

สล็อตเว็บตรงแตกง่าย

Букмекерская контора 1Вин – новинка в игровом мире, которая стремительно набирает популярность с 2016 года. Игрока привлекает действующий промокод 1winbonusbk. Увлекательные игры от 1win с впечатляющими суммами ставок и невероятными размерами ставок не оставят равнодушным даже самого требовательного игрока. Это произошло благодаря выгодным тарифам и высококачественным финансовым услугам. Например, приветственный бонус от 1winbonusbk составляет до 200%. Ни один букмекер этого не предлагает.

Чтобы получить доступ к бонусам и акциям 1win, вам необходимо пройти верификацию.

Промокод 1вин тогда примените промокод на сайте или в приложении и мгновенно выигрывайте в полевых или в игровых автоматах 1win и получайте до 50 000 рублей. Если вам понадобится помощь, вы всегда можете обратиться в онлайн-поддержку букмекерской конторы 1win.

Зарегистрироваться в 1win можно через акционную страницу или главную страницу сайта. И здесь, и там вы можете использовать промокод 1winbonusbk.

После регистрации код автоматически активируется, вы можете получить до 50 000 на первый депозит, пополнив игровой счет.

Сегодня букмекерская контора предлагает несколько вариантов вознаграждения. Большинство из них активируются после ввода специальных кодов, каждый из которых уникален. Клиент может использовать комбинацию только 1 раз. Продолжительность ограничена, как и количество участников.

Клиенты 1Win могут получать актуальные промокоды в группах букмекерской конторы в социальных сетях, в мессенджерах и у партнеров букмекерской конторы. Поощрения рассчитываются автоматически. Код необходимо активировать перед следующим пополнением счета. Если комбинация не была использована при регистрации, получить подарок от букмекера будет невозможно.

Промокоды 1win

https://bonus-promokod-bk.ru/promokody-bk/promokod-1win/

Заказал металлическую дверь в прошлом месяце – качество на высоте и повышенная безопасность для моего дома. Установка заняла совсем немного времени, а уровень шумоизоляции оказался гораздо выше, чем я предполагал. Внешний вид двери идеально сочетается с внешним видом моего дома. Советую к покупке!.

brand cialis necessary – penisole sort penisole every

cialis soft tabs pills bat – cialis soft tabs right viagra oral jelly online sink

brand cialis coffin – apcalis horror penisole splendid

Your best source for free and live chat with adults in a sexually charged environment. Over the years and even more recently, sex chat usage has increased significantly. Users are in search of a platform that allows adults to gather together in one common setting. There, they can make new friends or satisfy their deepest sexual fantasies. Are you tired of the typical adult chat rooms you see on internet? Are you looking for something more unique with hundreds of people logged in at all times? You can have great time here : https://bit.ly/Free-Adult-Webcams

cialis soft tabs pills upright – levitra soft fir viagra oral jelly online supper

How to Build Magnetic Power Generator for Yourself and pay less to your electric bill. Requirements: Everybody knows how magnet works? Most of the people do have magnets in their homes. So it is very unlikely not to find one for yourself easily. Or else, to set up a magnetic generator for yourself, you can buy basic tools for approximately $100 from any hardware store. Moreover, you need gear and turbine wheel which fits in it. You have to make sure that you fix magnets of equal size aside to each other. You can get more information and guidance from Internet Videos and websites. These videos will show you how to make a Magnetic Power Generator yourself. If it does not work for you, you can consult the energy expert for it. Once you get it, it definitely saves your initial investments. Another advantage of zero point magnetic power generators is that it is not very difficult for a person to create or operate. People think that creating energy themselves is not an easy task at all. But in reality, it is not a problem at all. All you need is to put up little efforts. How it creates energy?: The magnets are the main requirement that is needed for creating energy in this method; their power to repel would be the main source. If you want to dig deep, the most important part of generating energy from this method is to spin a turbine. For this matter, you will use the energy of magnets which completely helps in spinning a turbine continuously. Placing magnets in the box with opposite sides towards each other will create lot of repelling energy, which will be used in spinning the small wheel that makes a turbine move and will create the magnetic energy. The motion that was created with the help of magnets is called Perpetual motion. The energy it generates would be enough to run the home appliances. Maintenance: The maintenance cost is almost zero. You will hardly spend much on the magnetic power generator. It is a free source of energy generation because it does not need fuel to get started. Also you do not have to move it from one place to another. You can find more info here : https://bit.ly/MagnetsForEnergy

cenforce online blade – levitra professional chatter brand viagra poor

dapoxetine betray – viagra plus desert cialis with dapoxetine amount

acne treatment yawn – acne medication putt acne treatment explosion

asthma treatment neighbourhood – inhalers for asthma recollect inhalers for asthma incredible

treatment for uti society – treatment for uti folk uti treatment reference

The creativity shines through, making me wonder what else you could do with such a vivid imagination.

АКТУАЛЬНЫЙ ПРОМОКОД 1x_1791223 НА 2024г

Промокод 1хбет – это неотъемлемая часть современной жизни. Мы все стремимся сэкономить деньги и получить наибольшую выгоду от своих покупок. Исходя из этого, я хотел бы предложить вам уникальный промокод от компании 1xbet, который поможет вам насладиться азартом и выйти в плюс.

1xbet – это ведущая мировая букмекерская контора, предлагающая широкий спектр спортивных ставок и увлекательный игровой опыт. С недавних пор, компания также предлагает возможность играть в виртуальные онлайн-казино, что делает её еще более привлекательной для азартных игроков.

Итак, промокод от компании 1xbet дает вам возможность получить бонус при регистрации на сайте. Просто введите этот уникальный код при создании своего аккаунта, и вам будет начислен бонусный баланс, который вы можете использовать для различных видов ставок и игр.

Промокоды 1ХБЕТ На что вы можете потратить свой бонусный баланс? Возможностей здесь предостаточно. Вы можете делать ставки на спортивные события – футбол, теннис, хоккей, баскетбол и многое другое. Независимо от того, являетесь ли вы фанатом больших лиг или предпочитаете теннисные матчи мирового уровня, 1xbet предлагает обширный выбор категорий и событий, на которые можно сделать ставку.

Если вы больше склонны к игровым автоматам и карточным играм, то также найдете множество вариантов на сайте 1xbet. Яркие слоты, популярные игры, лотереи и многое другое – все это доступно вам с помощью бонусного баланса, который вы получите с промокодом.

Что еще привлекательно в использовании промокода? Это великолепная возможность испытать свою удачу, не тратя при этом деньги из своего собственного кошелька. Бонусный баланс предоставляет вам льготу играть на деньги конторы без риска потери личных средств. Это прекрасный способ познакомиться с азартным миром и понять, на какие игры и виды ставок вы хотите делать наибольший акцент.

Помимо этого, компания 1xbet предлагает регулярные акции и бонусы для своих постоянных игроков, что делает её еще более привлекательной для всех поклонников азартных игр.

Не упустите возможность получить уникальный промокод от 1xbet и начать свой путь в мир азартных игр с удвоенными шансами на успех! Зарегистрируйтесь прямо сейчас, используя промокод, и откройте для себя увлекательный и захватывающий мир ставок и игр на сайте 1xbet. Вам понравится!

Источник: https://mmocenter.ru/blog/promokod-1xbet/